Một trong những yếu tố không thể thiếu khi đưa ra quyết định đầu tư là định giá. Bạn chỉ nên trả cho một khoản đầu tư ở mức hợp lý. Điều này sẽ giúp giảm thiểu rủi ro.

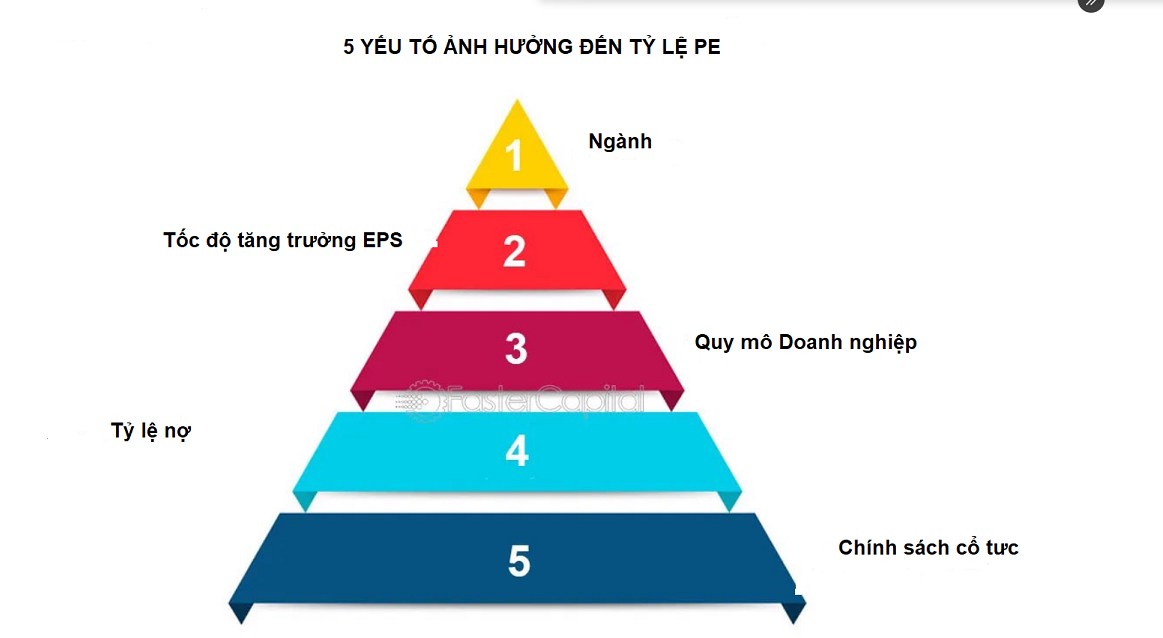

Có rất nhiều phương pháp để định giá doanh nghiệp. Trong số đó, PE là một phương pháp định giá thông dụng nhất được hơn 93% nhà đầu tư, nhà quản lý quỹ sử dụng. Theo quan niệm thông thường dựa trên lý thuyết của nhà nhà kinh tế học Benjamin Graham, PE trên 15 là đắt đỏ. Tuy nhiên một công ty có thể giao dịch ở mức PE 20 vẫn có thể rẻ, trong khi công ty có PE 8-9 vẫn có thể là đắt. Và đó là lý do PE không nên đứng riêng lẻ khi xem xét, bạn cần kết hợp 5 yếu tố sau để đánh giá PE của một doanh nghiệp.

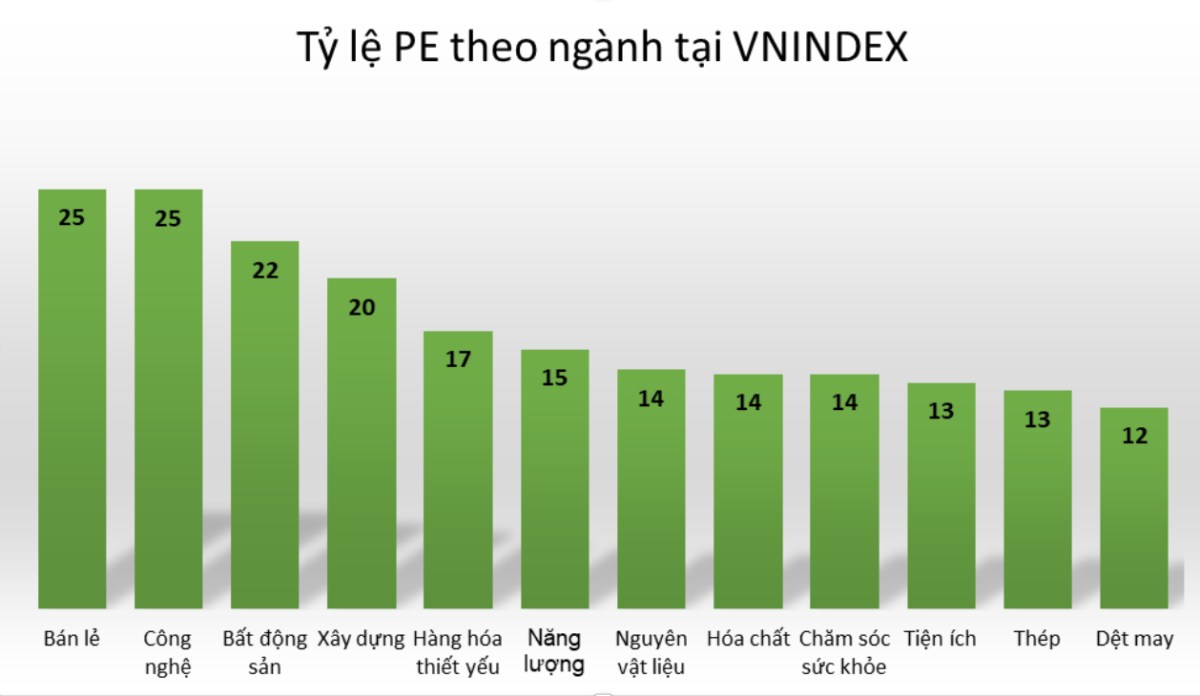

1. NGÀNH NGHỀ KINH DOANH

Đặc điểm của ngành công nghiệp đóng vai trò quan trọng trong tỷ lệ PE.

Nhìn chung, các ngành công nghiệp sau đây có tỷ lệ PE cao hơn:

❗Ngành công nghiệp tăng trưởng nhanh.

❗Ngành công nghiệp có nhu cầu ổn định.

Các ngành công nghiệp có tính chu kỳ cao như thép, dầu khí, hóa chất và ngành thiếu lợi thế cạnh tranh bền vững có thể có PE thấp hơn

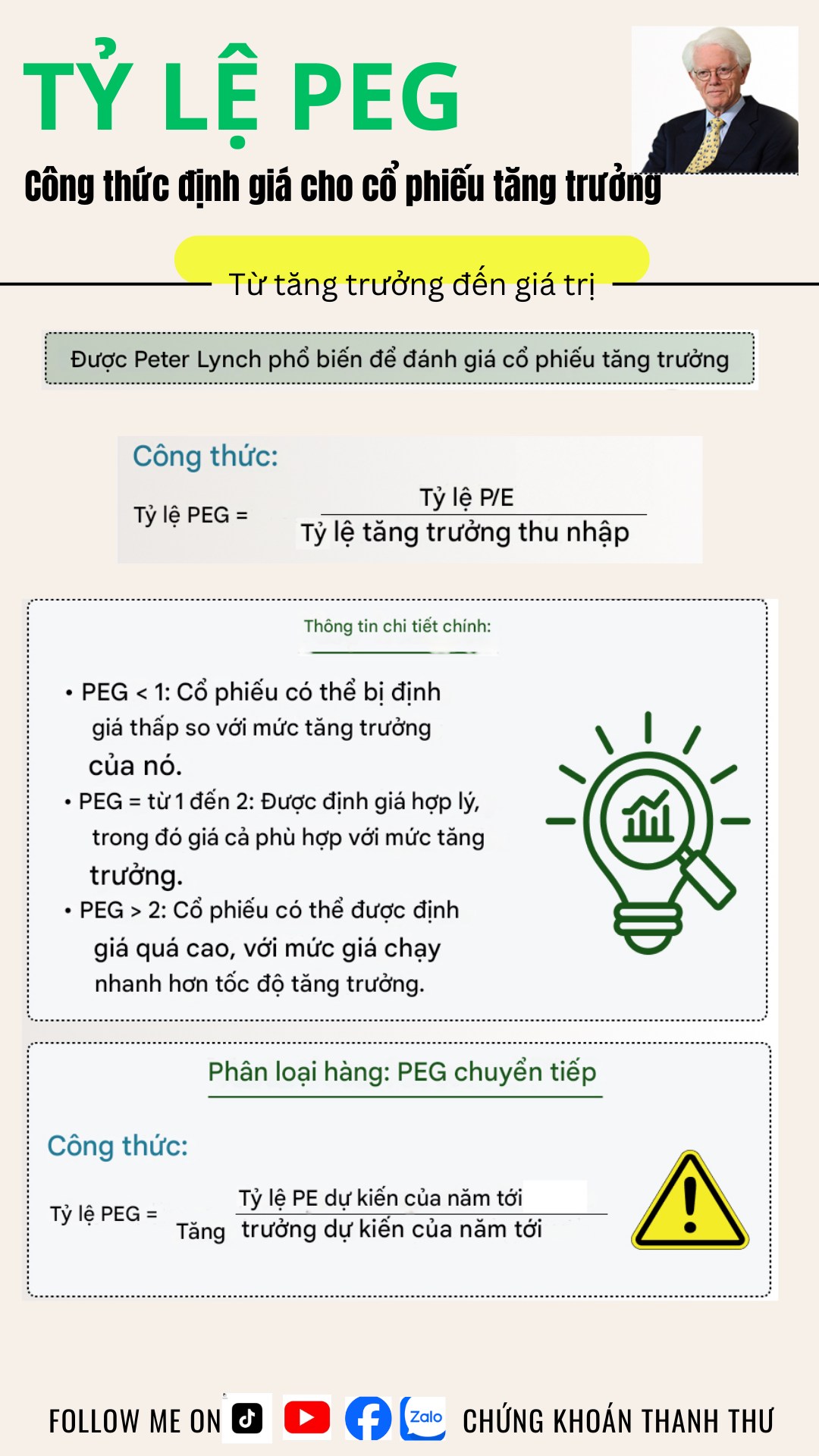

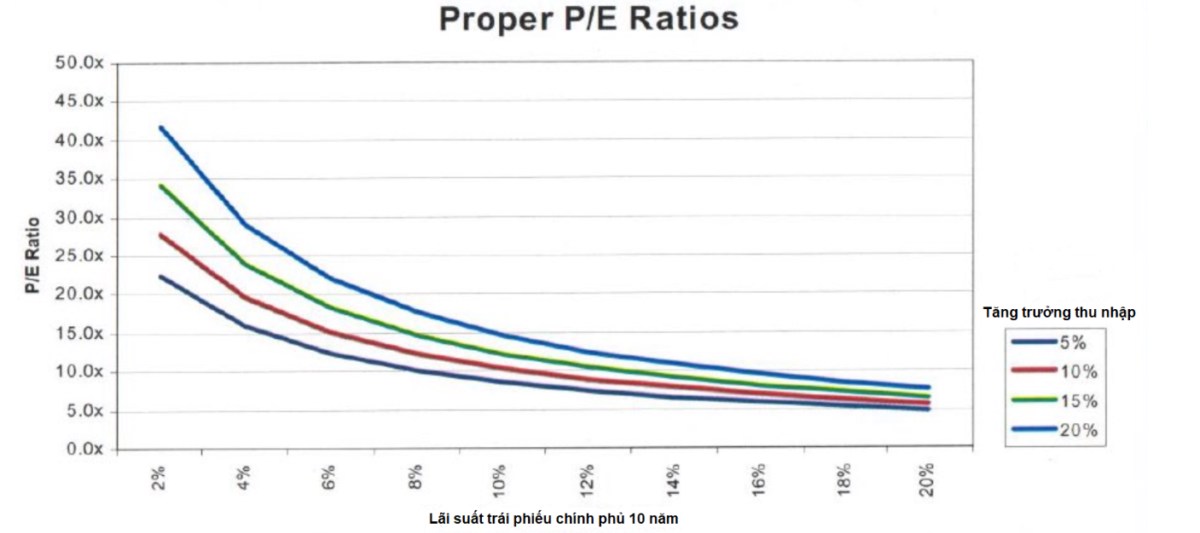

2. KẾT HỢP TỶ LỆ TĂNG TRƯỞNG THU NHẬP PEG

Peter Lynch cho biết một công ty được định giá hợp lý sẽ có tỷ lệ PE bằng với tốc độ tăng trưởng thu nhập hàng năm của công ty đó.

Tuy nhiên đây không phải là một biện pháp hoàn toàn chính xác. Chẳng hạn 1 ngành chu kỳ thì tại những năm thuận lợi, lợi nhuận có thể tăng gấp đôi nhưng những năm xấu thì thậm chí có thể lỗ. Do đó tại sao cần phải kết hợp ngành công nghiêp cho PE.

3. QUY MÔ

Doanh nghiệp quy mô càng lớn xứng đáng với mức PE cao hơn các doanh nghiệp quy mô nhỏ

Lý giải:

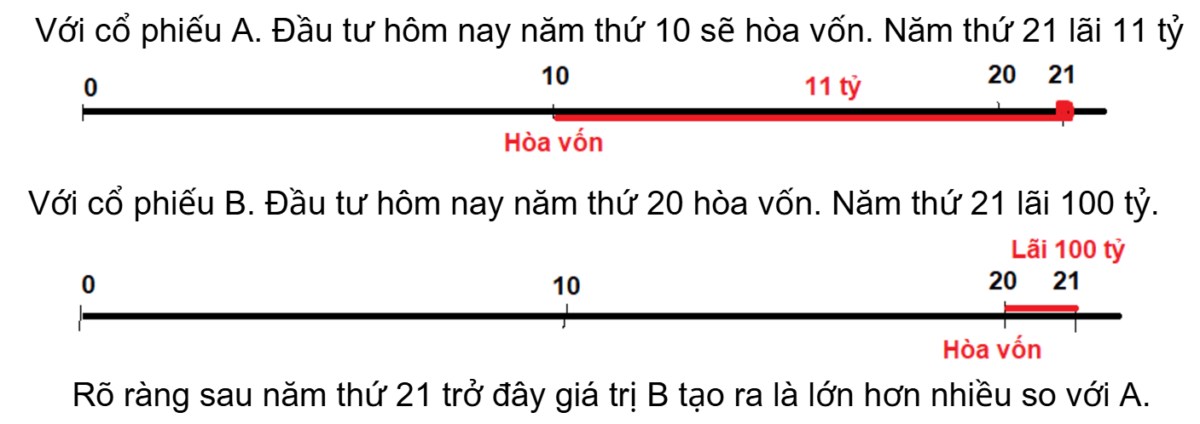

Hãy nghĩ về 2 công ty không tăng trưởng, cùng ngành nghề A và B. A kiếm được 1 tỷ một năm và B kiếm được 100 tỷ một năm. A được định giá mức PE = 10, B được định giá PE = 20Vậy A có rẻ hơn P không

Câu trả lời là không. Tại sao ?.

Hãy nghĩ về những gì doanh nghiệp sẽ tạo ra trong năm thứ 21. Rõ ràng A chỉ tạo ra được thêm 11 tỷ sau khi hòa vốn, trong khi B tạo ra thêm 100 tỷ. Về mặt lý thuyết rõ ràng B là một khoảng đầu tư tốt trong dài hạn. Nhưng thực tế lại khắc nghiệt hơn khi thời gian hoàn vốn càng dài mức độ rủi ro càng cao, chúng ta vẫn khó có thể đảm bảo trong 20 năm hiệu quả của B vẫn giữ được như ban đầu.

Thực tế nếu giá B được chiết khấu PE khoảng 15 sẽ tốt hơn cho đầu tư.

4. TỶ LỆ NỢ

Nếu hoạt động được tài trợ bằng quá nhiều nợ, sẽ có hai điều tiêu cực đối với các nhà đầu tư:

1) Công ty có thể phá sản trong thời kỳ khó khăn.

2) Chủ sở hữu của công ty sẽ phải trả nợ trước khi trả cho chính mình.

Tại sao bạn phải trả bội số cao cho một hoạt động rủi ro mà có thể không bao giờ trả cho bạn cổ tức? Cấu trúc nợ được ngầm định trong tỷ lệ PE.

Ví dụ các công ty xây dựng, thép thường có cấu trúc tài sản phụ thuộc lớn vào vay nợ nên có mức PE thấp hơn so với các công ty có cơ cấu tài sản lành mạnh hơn, ít nợ vay như công nghệ, bán lẻ

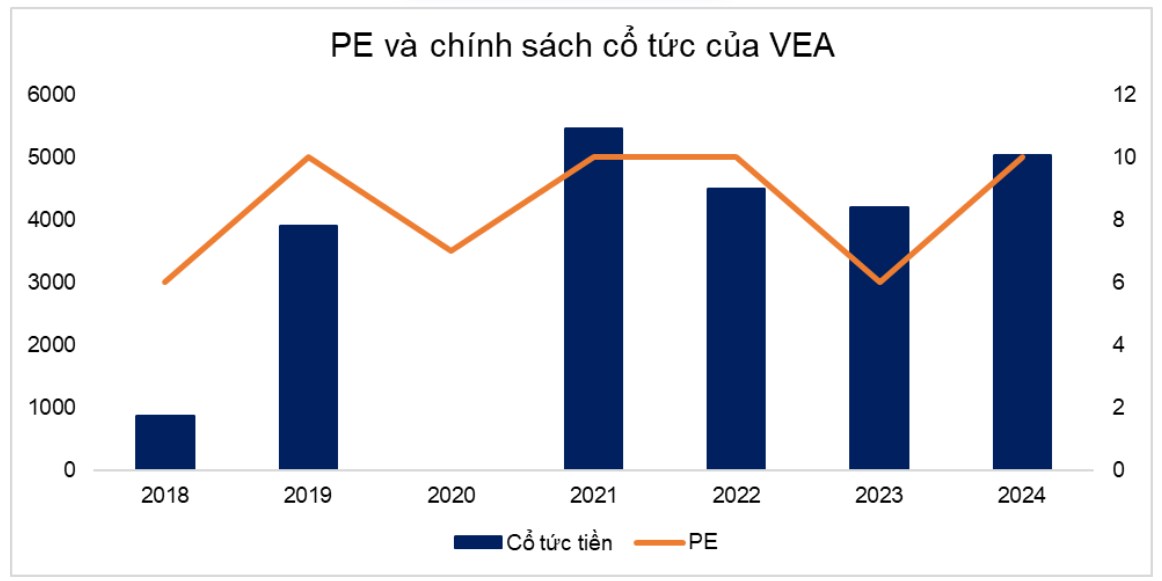

5. CHÍNH SÁCH CỔ TỨC

Đối với một công ty lành mạnh, tỷ lệ PE thường tăng khi tỷ lệ chi trả cổ tức tăng.

Tổng kết: Bạn cần biết về PE đơn giản, sau đó kết hợp thêm các yếu tố trên để đánh giá mức độ hợp lý cho cổ phiếu đưa ra các quyết định đầu tư tốt hơn.

إرسال تعليق